欧米が15年超の運用期間を目指すべき所わずか平均1.1年で解約してしまう日本人

わが国経済は、少子・高齢化や人口減少という成長制約要因を抱えながら、キャッチアップ型ではなく、自らの力で新しい発展の道を切り開かねばならない時代に移行している。この間、グローバル化やIT化の進展に加え、金融をはじめとする多くの分野で規制緩和が進められている。これらは一面で新たな成長の種を提供するが、他方では個々人や企業間の競争が一段と厳しくなることを示唆している。さらに、これまで政府や企業が提供してきたセーフティネットの力が衰えるとともに、様々な犯罪や事件が増え、社会的なストレスも増大している。

こうした中、金融教育が金融庁を主導に高等学校、中学校、小学校で本年より開始される。しかし、子供らへの金融教育行う以前に大人は金融教育を行われてきていないのが我が国の大きな課題である。

(参考)平成28事務年度金融行政方針主なポイント 平成28年10月金融庁より抜粋

(全体版:https://www.fsa.go.jp/news/28/20161021-3/01.pdf)

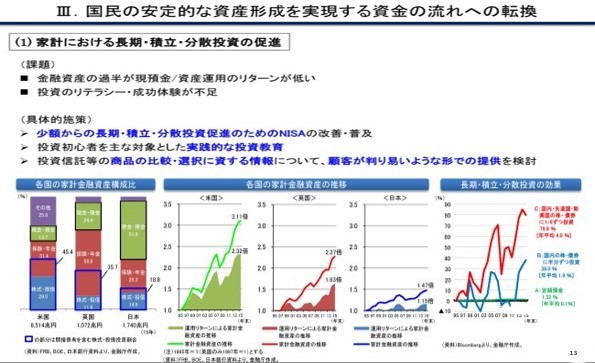

金融庁が指摘しているように、長期積立・分散投資が有効な資産構築手段であるにもかかわらず、我が国では国民の金融リテラシーが乏しく、従来の金融機関による手数料重視の経営戦略に翻弄され続けているため、投資信託などの保有期間は昨今長期化してきたとは言え、わずか2年半程度に過ぎない。インデックス型に至っては平均1.1年~1.3年程度である(QUICK資産運用研究所)。

(参考)金融庁:「投資信託等の販売会社による顧客本位の業務運営のモニタリング結果について」より抜粋

(全体版:https://www.fsa.go.jp/news/r2/kokyakuhoni/202106/002.pdf)

資産運用に関するイメージと実際の金融取引との矛盾から得られる示唆

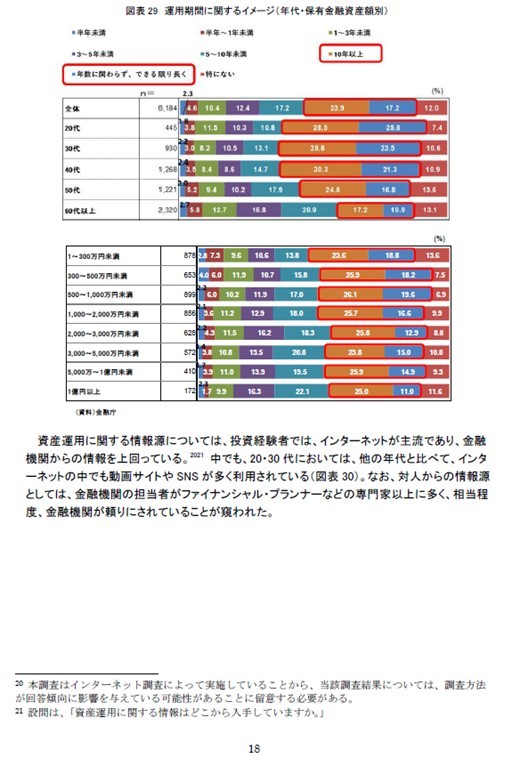

以上の調査結果から、投資経験者の平均的な属性として、手数料および利便性のよさで金融機関を選択し、インターネットで情報収集を行い、長期投資に関するイメージを持って資産運用を行っている姿が浮かび上がった。

一方で、顧客による実際の金融取引をみると、長期投資に関するイメージと矛盾する行動が確認された。直近の売買時期について、回答者の年代および保有金融資産額別に分析したところ、全ての年代および資産層において、直近半年以内に売買している者が最もおおいことが、確認された(図表32)。また、各顧客が保有するリスク性金融商品のうち、金額の最も大きなものを商品別に分析したところ、直近半年間で資産価格が上昇した株式関連資産の保有者において、直近半年以内に売買した者の割合が高いことが確認された(図表33・34)。更に、長期投資を意図していたにも関わらず、利益確定売りをしたことが在る者が、全投資経験者の約半数を占めていることが確認された(図表35)。